【お金の教育】お金の話はタブー

子どもの明るい未来を「本気で」考えるとき、避けては通れないのが、お金のこと。

分かってはいるけど、あんまりお金、お金って言いたくないというのが、多くの日本人の姿ではないでしょうか。

私もお金の知識をつけるまでは、お金という言葉自体にそんなにポジティブなイメージがありませんでした。今はポジティブでもネガティブでもなく、いたってニュートラルな感じですが笑

ここでは、そんな「お金の話はタブー」の風潮が少なからずある日本で、その風潮が影響を与えたと、私が考えることについて書いています。

日本で育った私の体験と日本の金融教育

小学生の頃のおこづかいの思い出

私の父は銀行員だったので、比較的お金の話は身近だったとは思うのですが、私自身はしっかりした知識がないまま成人しました。

そして、社会人になってお給料を稼ぐようになるまでは、おかねのことは経済学や経営学を学びたい人だけが学ぶものと思っていたんです!

※幼少期の体験についてはプロフィール↓にも書いています!

私は、小学校低学年からおこづかいをもらっていました。

渡してもらった分は自由に使って良いというものでした。

家の裏の田んぼ道を通り、ビニールハウスの畑がある家を過ぎると、道の向こう側に小さな食品店がありました。子どもの足で徒歩2分ほど。同じ小学校の上級生の家。

あそこのおばちゃんは、毎日小銭を手に握りしめて、うまい棒とか5円玉チョコの棚と、かなり長い時間にらめっこしていた私をどう思っていたのか。

今から思えば、私はお菓子に関して、慎重すぎるほど慎重だった。絶対に失敗したくなかったのでしょう笑。

文房具屋さんで、相当長い間、ウロウロと何を買おうか迷っている自分の姿も覚えています。多分、小学校高学年だったような。便箋(あのよくあるフランスの国旗カラーで周囲が囲ってあるやつ)に決めて、レジで精算して、家まで帰る道のりは楽しかった!

お菓子も文房具も、1つ決めるのに相当時間がかかっていたこと。

その記憶は鮮明に残っています。

成人したある日

それから十数年が経った20歳のある日、京都の街中を歩いていたら、すれ違った美容部員らしき人に声をかけられ、すぐ近くだから無料で診断できるよ、と。顔のシミそばかすをひどく指摘され(今から思えば、当時はそんなになかったと思うけど)、支払いがいかにも簡単そうに見える表を見せられたんですよね。

小学生のころ、10円、20円のお菓子を買うのにあんなに慎重になっていたはずなのに、

急に自分の顔に自信を失ったのと、「きれいになれるんだ」という希望と、その場の何とも言えないプレッシャーに感情を支配されて、一気に視野が狭くなったんです。

※今だったら簡単に判断できることでも、当時の私には難しかったんですね。

月払いでこれくらいなら「アルバイト代で支払えそう」という錯覚を起こし、危うく二十歳にして必要のない高額ローンに苦しむ寸前のところまでいきました。

※気づいた母が、クーリングオフ中に解約

「感情を支配されたこと」

「自分に稼ぎがあるから自分で何とかできるだろうと思ったこと」

この2つ。

これはもちろん私の個人的な話です。

個人的な話だけど、実は私に限ったことではなく、お金の教育がないまま成人し、「お金の話はタブーだから永遠にお金のことがしっかり分からない」状態だと誰にでも簡単に起こり得ることなのですよね。

パーソナルファイナンスを教える中で、10人いたら10通りの危なっかしいストーリーに出会います。

実に多くの人が、お金に関する苦い経験を持っています。

話はちょっとズレますが、投資を例に例えても、上に書いた2つ

「感情を支配されたこと」

「自分に稼ぎがあるから自分で何とかできるだろうと思ったこと」

この状態で判断を下すことは、失敗の可能性を高める大きな要因になるのです。

20歳の私は、ファイナンシャルリテラシーが低かった。

私が危うく「見た目が安く見える請求書」を鵜呑みにするところだった頃から、もう20年以上が経過しているので、今の時代は、商取引の規制も当時より厳しくなっていますし、消費者への情報開示義務もかなり改善されています。

最近では日本でも、成人する前にローンの仕組みなども学校教育で学ぶ機会ができて、本当に良かったなと感じています。

日本は公教育としての金融教育が高校で始まったばかりですが、あと数年したら、ローンに限らず、消費者側の賢い買い物(物やサービスの選び方など)の金融教育も、アメリカやイギリス同様に、さらに低年齢化が進むと思います。

冒頭に書いたように、私は、小学生からおこづかい制でした。

お金を渡して(おこづかいをあげて)、子どもが、自分が買いたいものを自分で決めて買うことができる、というのは、実はお金の教育になっているようでなっていないのです。

子どものお金の教育は、もっとそれ以上のことが必要。

これは私自身の幼少期からの体験を通して、また私のクライアントのお金にまつわる様々な体験談に触れて、強く感じていることです。

アメリカとイギリスの金融教育

さて、アメリカでは、90年代後半ではたった1州、イリノイ州だけが公立高校の卒業に必要な必修科目にパーソナルファイナンスが入っていたそうです。それが2015年には17州に増え、2023年現時点では45州ほどが、パーソナルファイナンスを高校の卒業に必要な単位項目の1つとしているようです。

イギリスでは全ての高校で、2014年以降パーソナルファイナンスの授業が必須科目になっています。また、Financial Wellbeing (経済的なウェルビーイング) の方針を発表しており、2020年から2030年までの10年間で、さらに200万人以上の子どもと若者にパーソナルファイナンスの知識とスキルを提供するという目標を掲げています。

このようにして見てみると、アメリカやイギリスの金融教育は進んでいると言われることもありますが、実は、パーソナルファイナンス(個人の資産管理の知識や活用能力)に関しては、まだまだこれからというのが実態なのです。

パーソナルファイナンスについては、まだまだ各家庭に委ねられている部分が大きく、裕福な家庭や教育熱心な家庭のみが、『各家庭で』子どもにお金の教育をおこなっている状態、と言った方が正しく、子どものファイナンシャル・インテリジェンスに大きく差があるのが実情です。

ただ、Economics (経済学)については、どちらの国も5歳くらいから学校教育の中に割としっかりと入ってきます。

アメリカでは、多くの公立小学校が、5歳(Kindergarten) から8歳(3rd grade -小3)までの期間中に、Economicsを教え始めます。

わが家の長女の学校も、低学年から少しずつ始まりましたが、3年生の今ではEconomicsはわりと本格的に習っています。

イギリスは、レセプション(日本の年長の年)から、教育課程にEconomicsの授業が入っています。

※アメリカやイギリスのEconomicsやPersonal Financeの授業では、一体どんなことをやっているのか?という内容については、有料プログラムの中でご紹介しています

パーソナルファイナンスよりも、Economicsの授業の方が低年齢からスタートする背景は、やはり家庭ごとの経済的事情や、貧富の差を考慮しているから。

中・高校生になるとある程度、家庭ごとの違いを頭で理解できますが、小学生では難しいため、まずはマクロ経済(世界全体・地域全体)のことから学び始め、大きくなるにつれてパーソナルなこと(個人資産について)を学ぶという流れになっているのが、アメリカとイギリスの学校での金融教育の特徴になっています。

いずれにしても、アメリカ・イギリスともに、成人する前時点でのファイナンシャルリテラシーは、日本国民のファイナンシャルリテラシーよりも高いと言えそうです。

「お金の話はタブー」が日本にもたらしたもの

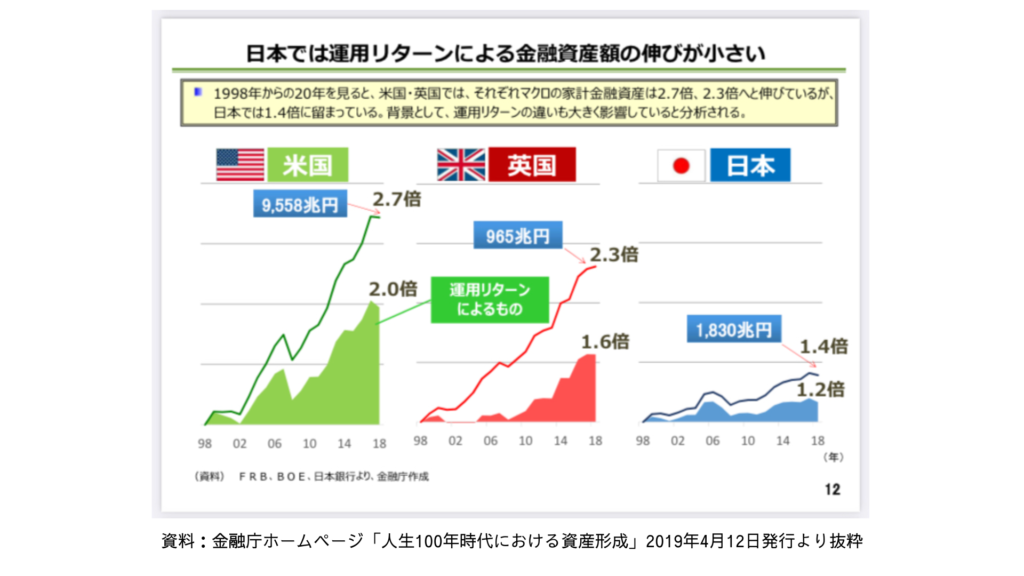

日本の金融庁が2019年にホームページに公表した「人生100年時代における資産形成」という資料の中の、日本・アメリカ・イギリスの資産形成のグラフによると、

なんとマクロで見るアメリカ国民の家計金融資産の増加は、20年間で、日本国民の家計金融資産の増加の約2倍!

2つの資料を見ると、アメリカ国民の家計金融資産の伸びは運用リターンによるものが大きいことがわかります。

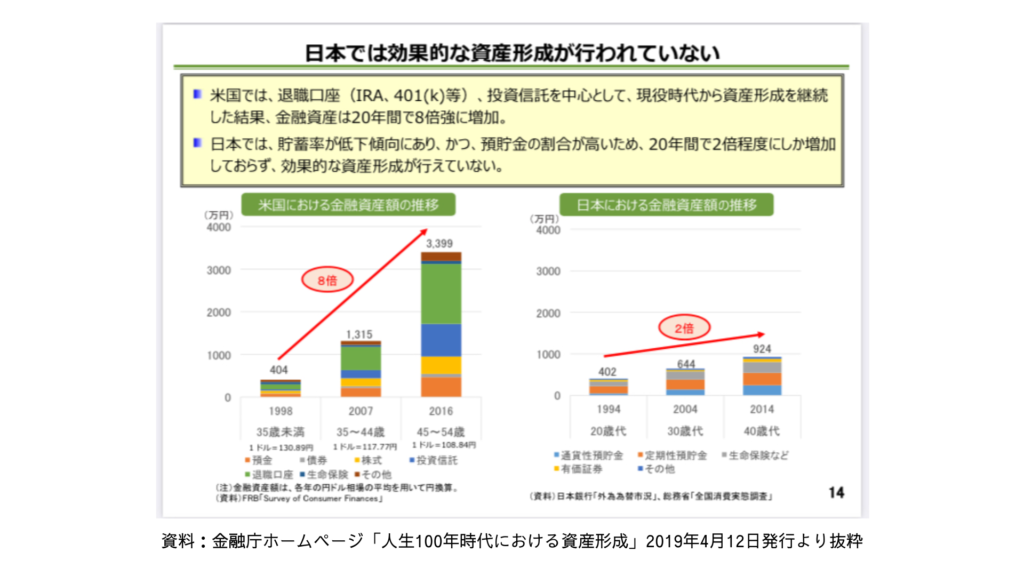

アメリカの金融資産は20年間で8倍強に増加しているのに対して、日本の伸びは2倍。

ではもう1つ、別の角度から見ていきます。

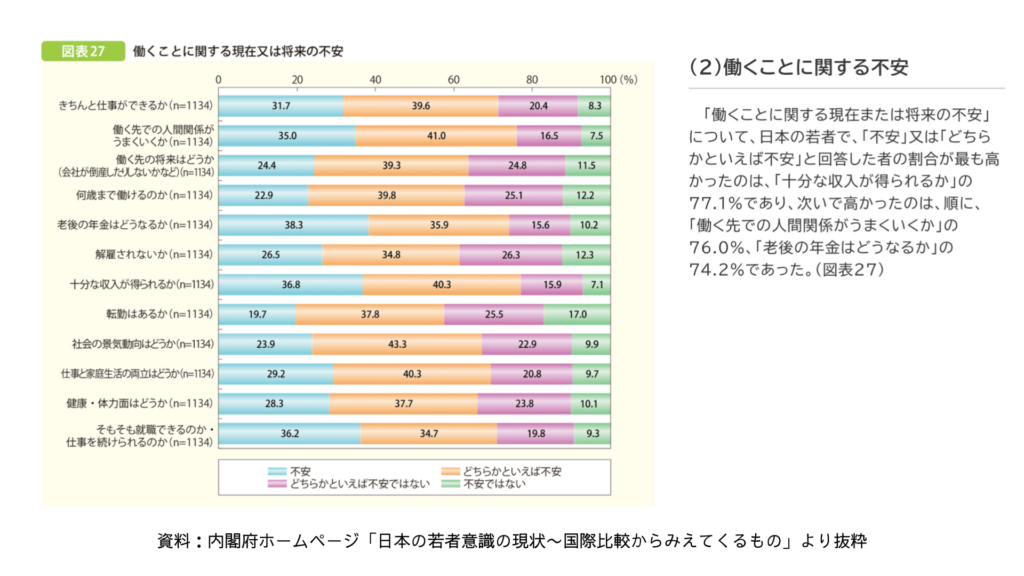

内閣府ホームページが公表している「日本の若者意識の現状〜国際比較からみえてくるもの〜」によると

13歳から29歳に調査した 日本の若者意識の現状 では「悩みや心配ごと」のカテゴリーでの回答で一番多かったのが、『お金のこと』『将来のこと』

このように、政府が発行しているデータを見てみると

アメリカやイギリスと比較しても、20年間の家計金融資産の伸び率は小さく

若者が抱く不安の上位2つが「老後の年金はどうなるか」と「十分な収入が得られるか」というお金に関する不安

そうすると、「お金の話はタブー」という文化が、結果的にもたらしているものって何だろうと考えさせられます。

未来に経済的不安を抱える若者を増やし、それが少子化につながる大きな要因となって、国家が縮小していく問題を抱えることになっているなら、

「お金、お金というのは卑しい」というようなタブー視する文化は、果たして良いことなのか?と、正直私は思うのです。

もちろん要因は1つではなく、日本の金融構造上の問題も無視はできませんが

その金融構造の問題が変わらない背景に、「お金を増やすことを追求するのは卑しい」という多くの日本人の心が影響しているかも?と考えてみる視点は大事だと思うんですね。

過ぎた20年は、やり直そうと思ってももうやり直せない。でも未来は変えられる。

子どもたちが生きる未来社会を「縮小」ではなく「拡大」させられるのは、私たち大人の意識と行動だと思っています。

私が伝えている「米英の金融教育」は、米英社会の根底にある「主体性を育てる」教育に基づいています。

アメリカやイギリスの教育や子育ては「子どもの主体性を育てる」ことに注力しています。(日本社会が、「調和を大事にする思いやりのある子」を育てることに意識と力を注ぐ労力に似ている)

米英の多くの子どもは、金融教育の前に「主体性が育っている」状態と言っても過言ではないかもしれません。

お金を増やす=リソースを上手に活用する

お金を増やす=社会に還元するお金が増える

お金を増やす=他者に分け与える喜びが増える

というような考え方が理解しやすい状態が、米英の金融教育です。

その上で、お金のことを学ぶので、貯金と同時に増やすことも当たり前のことと捉え、自然とお金のことに向き合うことに積極的になっていくんですね。上のデータで見た通りです。

じゃ、どうやって道徳的に安全にお金を増やし活用するのか?

そこをしっかりとした『知識』として身につけ、知恵として行動できる

それが、『ファイナンシャルリテラシー』です。

もちろん子どものお金の教育は、増やすことを教えることだけが目的ではありません。増やし方を知るのは、お金の教育の一部であって、全てではありません。

ですが、ここではお金に対する『考え方』や『態度』が、いかに個人/家計の経済状況に影響するかというのをお伝えしたくて、データを見ていただきました!

アメリカやイギリスは、お金に対する考え方がオープンかつ積極的です。

やはりお金のことはタブー視するのではなく、子どもたちには、お金のことと正しく向き合い正しい知識や態度を身につけることは重要であるというメッセージを、私たちの行動を持って伝えていきましょう。